Kilka nieskomplikowanych strategii inwestycyjnych dla zapracowanych

Dla wielu inwestorów (tych starszych) pomysł zaangażowania się na rynku akcji kojarzyć się może z kadrami filmu „Wall Street” z Michaelem Duglasem. Dla młodszych z doniesieniami o grupach spekulacyjnych zarabiających podobno krocie na agresywnej grze na akcjach memicznych. Czy rzeczywiście inwestowanie na rynku akcji musi się wiązać z nieprzespanymi nocami i sztabem analityków? Nie wszyscy są tego zdania.

Już od lat literatura poleca rozwiązania dla leniwych, a przynajmniej dla tych, dla których rynek akcji nie jest w centrum uwagi. Tacy inwestorzy chcą spokojnie w długim terminie korzystać z właściwości rynku akcji. Historycznie średnio przynosił on lepsze stopy zwrotu niż rynek obligacji, czy lokata bankowa, choć przy wyższym ryzyku. Jedno z nowszych zestawień stóp zwrotu zostało opublikowane na łamach Forbes w maju 2021 rokui.

Gdy inwestor zdecyduje się zaangażować na rynku akcji, to zwykle poza samym doborem spółek rozważa to, kiedy najlepiej jest akcje kupić. Im dłuższy horyzont inwestycyjny, tym moment zakupu ma mniejsze znaczenie dla ostatecznego wyniku inwestycji.ii Gdy inwestor jest relatywnie młody i myśli o swojej emeryturze to jego sytuacja jest dość komfortowa. Wszystko sprowadza się do tego, czy dopiero zaczyna oszczędzać, czy też już ma jakieś oszczędności.

Systematycznie i pasywnie czyli DCA w praktyce

Jeśli inwestor dopiero będzie budował swój kapitał może po prostu kupować akcje systematycznie, co miesiąc za stałą kwotę. Gdy ceny akcji będą spadać, to inwestor za tą samą kwotę będzie kupować większą ilość akcji. Gdy ceny będą rosły, to ta sama kwota wystarczy na zakup mniejszej liczby akcji. Takie podejście ogranicza więc zakupy przy wysokich wycenach, a intensyfikuje je przy niższych. To jest jedna z zalet tego podejścia, które nazywa się strategią uśrednionego kosztu (DCA – dolar cost averaging). W długim horyzoncie inwestycyjnym takie podejście zmniejsza początkowe wahania kapitału przeznaczonego na zakup akcji. Niezależnie, czy będą to zakupy akcji pojedynczej spółki, czy jednostek funduszy ETF. Temu podejściu przyświeca proste założenie, że kupione papiery trzymamy dekadami, co zwane jest pasywnym inwestowaniem. Przy takim horyzoncie, moment, w który rozpoczyna się inwestycje (poziom ceny) traci na znaczeniu w kontekście ostatecznego wyniku.

W tym miejscu wypada podkreślić fakt, że wykorzystanie takiej, czy innej metody zakupów akcji, czy jednostek funduszy ETF, nie niweluje ryzyka dotyczącego samego przedmiotu inwestycji. Niezależnie w jaki sposób dokonamy zakupu akcji danej spółki zawsze trzeba skalkulować ryzyko takiej inwestycji – choćby ryzyko bankructwa. W przypadku jednostek funduszy ETF naśladujących zmiany całych indeksów akcji wpływ takiego ryzyka jest minimalizowany przez to, że faktycznie przedmiotem inwestycji pośrednio jest koszyk akcji wielu podmiotów – zachodzi tu efekt dywersyfikacji ryzyka.

Jak się ma dylemat momentu zakupu, gdy inwestor już ma jakąś pulę oszczędności? Czy lepiej jest, by od razu przeznaczył całość na zakup akcji, czy też skorzystał z podejścia DCA? Tu nie ma prostej odpowiedzi, bo ta zależy od preferencji inwestora. Przeznaczenie całości od razu skutkować może wahaniami wartości zgodnymi z tym, co dzieje się na rynku. Na to inwestor może nie być gotowy (patrz zmiany kapitału w drugiej Tabeli 2). Z drugiej strony wykorzystanie podejścia DCA i dokonywanie zakupów stopniowo, gdy np. na rynku akcji panuje hossa może rodzić frustrację, że nie kupiło się większej liczby akcji po niższych cenach.

Tabela 1 i 2 – porównanie zmian wielkości kapitału przy wykorzystaniu DCA oraz przy zakupie akcji za całość kapitału już w pierwszym okresie. Zmiany cen są przykładowe

| Podejście DCA | ||||||

|---|---|---|---|---|---|---|

| miesiąc 1 | miesiąc 2 | miesiąc 3 | miesiąc 4 | miesiąc 5 | miesiąc 6 | |

| kwota do dyspozycji | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 |

| pozostało na późniejsze zakupy | 5000 | 4000 | 3000 | 2000 | 1000 | 0 |

| cena akcji | 10 | 8 | 5 | 10 | 20 | 10 |

| liczba zakupionych akcji | 100 | 125 | 200 | 100 | 50 | 100 |

| Ilość kupionych akcji narastająco | 100 | 225 | 425 | 525 | 575 | 675 |

| kapitał | 6000 | 5800 | 5125 | 7250 | 12500 | 6750 |

| zmiana wartości kapitału | - | -3% | -12% | 41% | 72% | -46% |

| Całość wpłaty na początku | ||||||

|---|---|---|---|---|---|---|

| miesiąc 1 | miesiąc 2 | miesiąc 3 | miesiąc 4 | miesiąc 5 | miesiąc 6 | |

| kwota do dyspozycji | 6000 | 0 | 0 | 0 | 0 | 0 |

| pozostało na późniejsze zakupy | 0 | 0 | 0 | 0 | 0 | 0 |

| cena akcji | 10 | 8 | 5 | 10 | 20 | 10 |

| liczba zakupionych akcji | 600 | 0 | 0 | 0 | 0 | 0 |

| Ilość kupionych akcji narastająco | 600 | 600 | 600 | 600 | 600 | 600 |

| kapitał | 6000 | 4800 | 3000 | 6000 | 12000 | 6000 |

| zmiana wartości kapitału | - | -20% | -38% | 100% | 100% | -50% |

60/40 czyli obligacje jako amortyzator

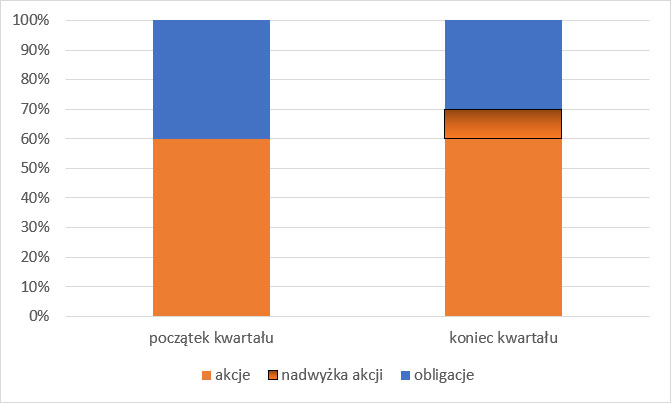

Innym podejściem jest zaangażowanie na rynku finansowym wg zasady 60/40, czyli 60 proc. portfela miałaby być zainwestowana na rynku akcji, a na 40 proc. składałyby się obligacje skarbowe. Rozłożenie kapitału na dwa segmenty ma sprawić, że zmienność portfela będzie mniejsza. Gdy ceny akcji rosną, rośnie także udział akcji w portfelu. By zachować odpowiedni poziom ryzyka, stosuje się tzw. rebalancing. Co jakiś czas, np. co kwartał, skład portfela byłby korygowany do założonych proporcji.

Rysunek 1. Okresowy rebalancing – nadwyżkę akcji należy sprzedać i dokupić obligacji, by ponownie otrzymać udziały 60/40.

Przez dekady takie rozwiązanie zalecano osobom oszczędzającym długoterminowo. Z jednej strony miało ono wykorzystać wyższe stopy zwrotu z rynku akcji. Z drugiej strony, miało ograniczać ryzyko, dzięki stabilnemu czynnikowi, którym były obligacje. Ich ceny wahają się znacznie mniej od cen akcji. Były także źródłem małej, ale jednak niemal pewnej stopy wzrostu. To pozwalało nawet osobom nie mającym dużego doświadczenia w inwestowaniu w panowaniu nad swoim kapitałem.

Ostatnio jednak rośnie liczba sceptyków tego podejścia. O ile nadal zaleca się redukcję udziału akcji w portfelu, to już obecność obligacji zdaje się mieć teraz inną funkcję. W czasie, gdy rentowności obligacji długoterminowych są bliskie zeru, ten element portfela już nie będzie generował zysków. Nawet niewielkich. Dopiero, gdy rynkowe stopy procentowe ponownie się podniosą, można będzie oczekiwać zauważalnych wypłat oprocentowania.

Z drugiej strony możliwy wzrost rentowności obligacji wiąże się także z potencjalnym spadkiem cen kupionych obligacji. To może wręcz obciążyć wynik portfela.

Składnikiem generującym stopę zwrotu całego portfela są zatem akcje. W czasie dobrej koniunktury jest to czynnik pozytywny. W czasie słabości rynków akcji może nie tylko zabraknąć zysków z akcji (a może i pojawić się strata), ale i obligacje mogą dać gorszą amortyzację dla generowanego wyniku.

Zwolennicy tego podejścia są zdania, że w długim okresie, liczonym w dekadach, podział kapitału na 60 proc. na akcje i 40 proc. na obligacje jest mimo wszystko optymalnym rozwiązaniem dla osób, które nie mają doświadczenia na rynkach akcji.

Jest tanie, bo nie pociąga za sobą kosztów dla doradców i zarządzających.

Jest proste, bo zasada opiera się tylko na odpowiednim skorygowaniu portfela raz na jakiś czas.

Jest ryzykowne bo można stracić dużo pieniędzy angażując kapitał w te walory.

Jakie zamiast Ile

Wydaje się, że dyskusja nie powinna iść w kierunku tego, jaki procent portfela powinny zajmować akcje, ale jakie to powinny być akcje. Czy wybrane przez inwestora, czy też skład części akcyjnej powinien odzwierciedlać zachowanie znanego indeksu akcji? Tu nie ma jednoznacznej odpowiedzi i wiele zależy od przekonań i komfortu inwestora.

Na ryzyko trzeba mieć czas

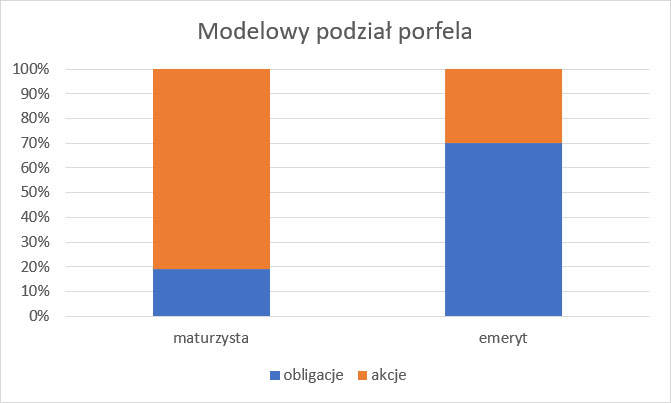

Co do udziału akcji w portfelu także trwa dyskusja. Wiadomo, że część akcyjna jest tą o większej zmienności. Równocześnie jest tą, która zwykle w długim okresie daje wyższą stopę zwrotu. Jednak aby wykorzystać ten długi okres, trzeba być odpowiednio młodym. Im inwestor jest starszy, tym mniej akcji powinien posiadać w portfelu. Przywołać tu można zasadę, która mówi, że część akcyjna w portfelu powinna maleć wraz z wiekiem. Najprościej mówić, udział obligacji w portfelu powinien odpowiadać wiekowi inwestora liczonego w latach. Przykładowo dwudziestolatek może sobie pozwolić na duży udział akcji w portfelu (80 proc.). Potencjalnie ma czas na to, by ewentualna faza dekoniunktury nie zaburzyła mu długoterminowych celów. Osoba w zaawansowanym wieku, czy też emeryt powinien szukać bardziej bezpieczeństwa niż wysokich, acz ryzykownych stóp zwrotu. W jego portfelu w znacznym stopniu powinny dominować aktywa bezpieczniejsze.

Rysunek 1. Modelowe udziały akcji i obligacji u inwestorów w różnym wieku

Jak ograniczyć ryzyko dużych spadków indeksów?

Wspomniane dotychczas podejścia zakładają utrzymywanie wcześniej założonego poziomu zaangażowania. Jednak nie wszyscy mają ochotę patrzeć jak akcyjna część portfela podczas dekoniunktury traci na wartości 50 proc. Zwolennicy pasywnego podejścia są zdania, że aktywne poszukiwanie najlepszych momentów wejścia i wyjścia z rynku akcji ostatecznie kończy się osiągnięciem wyniku gorszego niż zmiana całego rynku. Okres po kryzysie finansowym zdaje się to potwierdzać. Większość strategii aktywnych osiągało latach 2009-2021 na rynku amerykańskim wyniki gorsze od zmiany indeksu S&P500. Tylko, że tak zestawione dane nie uwzględniają faktu, że wcześniej ten sam indeks podczas kryzysu finansowego stracił ponad połowę swojej wartości. Czy rzeczywiście każdy inwestor godzi się na takie wahania kapitału? Być może, ale dla tych, którzy jednak mają z tym problem, istnieje ciekawa propozycja.

Nadal skupiamy się tylko na indeksie S&P500, ale obserwujemy go tym razem w cyklach tygodniowych. Aktywizacją strategii jest realizacja dwóch zasad. Pierwsza brzmi, że kupujemy akcje lub instrumenty naśladujące zmiany indeksu S&P500 (np. kontrakty futures, fundusze ETF) tylko w sytuacji, gdy indeks przebywa nad średnią z 52 tygodni (czyli roczną). Nie jest to już wiec czysto strategia pasywna, choć zmiany w portfelu zachodzą relatywnie rzadko. Drugą zasadą, że rynkiem akcji inwestor interesuje się jedynie między początkiem listopada, a końcem kwietnia. Tylko wtedy reaguje na wspomniane sygnały płynącej ze średniej. Między początkiem maja, a końcem października część przeznaczoną dla akcji albo trzyma w gotówce albo kupuje obligacje. Ten podział roku na dwa okresy wynika z właściwości wielu rynków akcji. Polega ona na tym, że statystycznie rynki akcji osiągają lepsze wyniki zysku do ryzyka między listopadem, a końcem kwietnia. Trzymanie akcji w pozostałe miesiące może i często przynosi zyski. Tylko, że w tym okresie pojawiają się często również fazy znacznego osłabienia.

Co daje takie podejście? W fazie hossy inwestor korzysta z większości zysków, jakie wiążą się z zakupem akcji. W fazie bessy, skala spadków wartości portfela jest mniejsza. Dzięki temu wahania całości inwestycji są mniejsze. Inną zaletą jest to, że inwestor naraża swój kapitał na ryzyko jedynie maksymalnie przez połowę roku.

Jak każda strategia, nie jest to rozwiązanie idealne. Nie oznacza ono, że akcji inwestor pozbywa się na szczycie, a potem kupuje je w dołku. Niemniej wykorzystanie tego prostego rozwiązania może skutkować osiągnięciem lepszych wyników pod względem relacji zysku do ryzyka. Od końca lat 60-tych XX w. ta strategia przyniosła pod względem relacji zysku do ryzyka dużo lepsze wyniki niż ścisłe naśladowanie indeksu S&P500. Średnioroczna stopa zwrotu wyniosła 5.2 proc. przy obsunięciu kapitału o 17.1 proc. (oczywiście są to tylko wyniki historyczne i nie muszą się powtórzyć w przyszłości).

Podsumowując, nie zawsze zakup akcji jest tożsamy ze spekulacją rodem z filmów amerykańskich. Nie trzeba być dynamicznym żądnym zysku wyjadaczem, by skorzystać z tego, co umożliwia rynek akcji. Zakup akcji przy okazji budowania długoterminowych inwestycji jest rozwiązaniem wartym przemyślenia. Nawet mało wprawny inwestor przy pomocy strategii pasywnych jest w stanie rozsądnie budować swój portfel. Ci bardziej aktywni mogą wykorzystać rozwiązania bardziej absorbujące, choć trzeba przyznać, że poświęcenie krótkiego czasu raz w tygodniu nie jest wielkim wysiłkiem.

i Tepper, The Historical Performance Of Stocks And Bonds, Forbes Advisor https://www.forbes.com/advisor/investing/stock-and-bond-returns/

ii Emma Wall, Why Stock Prices Don't Matter for Long Term Investors, Morningstar https://www.morningstar.co.uk/uk/news/160043/why-stock-prices-dont-matter-for-long-term-investors.aspx

DWS Research Institute, Why market timing doesn’t really matter, DWS

https://www.dws.com/insights/investment-topics/Why-market-timing-doesnt-really-matter/